Economic - Scris de Newzilla, Monday, 2 April 2018 11:38 - 0 comentarii

Perspectivă macro: Narativul global de creștere sincronizată a MURIT

de Christopher Dembik / Saxo Bank

- Creșterea globală sincronizată nu se mai produce

- Indicele riscului geopolitic (Geopolitical Risk Index – GPR) este la cel mai înalt nivel din 2003 încoace

- Chestiunea cu adevărat arzătoare este riscul erorii de politici

La finalul lui 2017, părerea majorității adopta narativul „creștere globală sincronizată/reflație”. După un trimestru, analiștii se chinuie să găsească motivele inflației mai mari și încep să-și dea seama că creșterea globală sincronizată nu are loc.

Speranțele de reflație s-au dovedit a avea o viață scurtă în ciuda temerilor legate de un război comercial. În țările G7, inflația medie a fost în mod stabil în jur de 1,7% în ultimul an, iar în țările BRICS+Indonezia, unde presiunile inflaționiste sunt în mod tradițional mai mari, se observă o convergență clară a ratelor inflației cu țările dezvoltate. Inflația în țările emergente se află la cel mai scăzut nivel al său de la marea criză financiară încoace, aflându-se la doar 3,2% de la an la an.

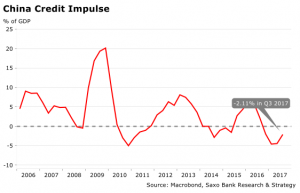

Pe de altă parte, sunt tot mai multe semne că e posibil ca creșterea globală să fi ajuns la un vârf. Încetinirea a început deja în China, pe măsură ce impulsul de creditare a scăzut de la începutul lui 2017. În acest moment se află la minus 2,11% din PIB, după ce a ajuns la cel mai scăzut punct din 2010 încoace, în T1 anul trecut.

Credem că reducerea gradului de îndatorare al Chinei este un proces premeditat și va fi monitorizat în viitor de Wang Qishan. Acest aliat apropiat al președintelui Xi a fost numit vicepreședinte la începutul lunii martie după o luptă de succes împotriva corupției. Deși competențele sale nu sunt chestionate, procesul de reducere a gradului de îndatorare poate deraia în orice moment datorită peretelui de datorii al Chinei. Unul dintre punctele slabe cheie este sectorul imobiliar care a fost alimentat disproporționat cu influxuri de împrumuturi în ultimii ani. Din moment ce impulsul de creditare al Chinei se află înaintea prețurilor locuințelor cu trei trimestre, după cum vedem mai jos, ne putem aștepta la o presiune mai mare în sensul scăderii prețurilor în cursul anului. Sarcina complicată pentru China este de a scădea prețurile fără a declanșa prăbușirea pieței, ceea ce ar slăbi întregul sistem bancar și financiar. Dependența băncilor de împrumuturile imobiliare este periculos de mare: în ultimii douăzeci de ani, sectorul imobiliar și băncile au o corelație uimitoare de aproape 0,90.

În alte părți ale lumii, perspectiva economică nu e mai bună. Sunt puține indicii care arată că reforma fiscală a lui Trump va extinde mai mult ciclul economic. În plus, e puțin probabil că PIB-ul pe T1 va fi optimist: vânzările bunurilor durabile și cele din retail au început anul în scădere și nu a existat niciun indiciu încă al unui boom al capexului pe baza contribuțiilor fiscale. Singura speranță este de a avea un miracol al productivității care este, în mod obiectiv, destul de puțin probabil. Toți indicatorii noștri principali – restrângerea impulsului de creditare din SUA, creșterea scăzută, dar încă nu negativă, a creditelor comerciale și industriale și o curbă aplatizată a randamentului (marja swap SUA 10v30 aproape inversată!) – indică faptul că Statele Unite sunt aproape de finalul ciclului.

Dar, cu siguranță, cea mai neplăcută surpriză vine din zona euro. Elanul de creștere este mult mai puternic decât în majoritatea celorlalte regiuni, însă datele recente de la Markit și Comisia Europeană par să indice faptul că creșterea a atins cu siguranță un platou. Indicele de surpriză economică din Eurozonă al Citi a scăzut în T1, sporind presiunea în sensul scăderii pentru acțiunile europene. Indicele este în prezent la cel mai scăzut nivel din G10, la -57,9.

Și zona euro rămâne dependentă de exporturi, iar cererea este încă prea scăzută. În plus, criza din zona euro e departe de a se fi terminat: dacă ne uităm la balanțele comerciale ale Spaniei și Italiei, observăm că o mare parte a îmbunătățirii se datorează unei cereri mai mari din afara zonei euro și unei valute mai slabe. Restabilirea competitivității este încă un proces în desfășurare în multe țări europene.

Creșterea mai slabă are loc în cel mai prost moment pentru că riscurile apar peste tot. Ne confruntăm cu o combinație unică de risc geopolitic în creștere, protecționism global mai mare alături de înăsprirea politicilor monetare.

Protecționismul este o chestiune mult mai complexă decât pare:

De când a anunțat Trump pentru prima dată tarifele vamale pentru oțel și aluminiu, pe 1 martie, piața este în modul de aversiune față de risc. Indicele de risc geopolitic (Geopolitical Risk Index – GPR) este la cel mai mare nivel lunar în martie de la războiul din Irak din 2003, în prezent aflându-se la 286. Investitorii au favorizat investițiile sigure, precum aurul, în detrimentul piețelor de capital propriu. Bursele fiind cele mai expuse la comerțul internațional, așa cum este Nikkei din Japonia, au scăzut mult.

Cu toate acestea, pe termen lung, riscul unui adevărat război comercial între SUA și China (aceasta este problema reală, nu zgomotul despre războiul comercial SUA-Europa!) este dificil de prognozat și evaluat. Cu toate precauțiile necesare datorită faptului că Trump este total imprevizibil, credem că acest scenariu este foarte puțin probabil în acest moment. Sunt puține îndoieli legate de faptul că Trump pare să creadă că statele excedentare au cel mai mult de pierdut într-un război comercial, dar putem presupune că este îndeajuns de pragmatic pentru a evita o confruntare frontală cu Beijingul. Fie că-i place sau nu, are nevoie de China pentru a finanța datoria SUA și pentru a susține procesul de dialog cu Coreea de Nord. Până acum, măsurile protecționiste au fost în mare parte neconvingătoare. Acestea au ca scop mai ales de a face pe plac afacerilor americane prin adoptarea unui ton agresiv față de încălcarea drepturilor de proprietate intelectuală de către China fără a lua nicio măsură ce ar putea provoca mânia Beijingului.

La rândul său, China nu are niciun interes pentru un război comercial. Președintele Xi tocmai și-a consolidat puterea și trebuie să gestioneze restabilirea economiei locale. Este extrem de puțin probabil ca el să caute să tulbure piețele financiare printr-un război împotriva dolarului american sau al obligațiunilor de tezaur în acest moment. De fapt, cele mai deștepte represalii din partea Chinei ar fi deciderea unor lovituri asimetrice la nucleul afacerilor SUA precum GM sau Boeing. De exemplu, ar fi mult mai ușor și la fel de eficient pentru China să trimită inspectori de igienă în fabricile cu rol esențial pentru lanțul de producție american și, din orice motiv, să închidă fabrica pentru câteva săptămâni sau mai mult.

În concluzie, China și Statele Unite nu au de ales și trebuie să ajungă la un acord cu privire la chestiunile legate de comerț/drepturile de proprietate intelectuală.

Riscul unor erori în politici ar trebuie să fie chestiunea cu adevărat arzătoare:

Ceea ce ne îngrijorează cu adevărat pe termen lung este riscul unei erori de politici ce ar rezulta din normalizarea politicii monetare. Începând din 2008, piețele au pendulat regulat între perioade de calm și perioade de șoc. În aproape două cazuri din trei, perioadele de șoc au avut loc din cauza băncilor centrale (ajustări ale orientărilor prospective, interpretarea greșită a comunicării centrale, nesiguranță legată de inflație…). Deocamdată, condițiile financiare globale au rămas destul de flexibile, iar procesul de normalizare al Fed a fost mai degrabă unul de succes.

Cu toate acestea, abilitatea băncilor centrale de a crește dobânzile mai mult este tot mai constrânsă datorită impactului retragerii lichidității asupra volatilității, creditării și, în cele din urmă, asupra companiilor „zombie”, în timp ce creșterea pierde din elan în țările cheie. Un șoc pe piață ce poate părea trivial la început, poate deveni factorul de declanșare al unei piețe în scădere. Ceea ce e și mai uimitor este că tot mai mulți investitori se așteaptă ca acest scenariu să aibă loc din moment în moment. Semnul de întrebare este de a ști care va fi factorul declanșator: va fi oare atunci când rata fondurilor federale va depăși pragul de 2% sau 2,5%? Atunci când referința pentru randamentul obligațiunilor guvernamentale americane pe 10 ani va depăși 3,5%? Nimeni nu știe… Așadar, în aceste condiții, trebuie să fim vigilenți.

Christopher Dembik este directorul strategiei macro la Saxo Bank

- Cum au modelat alegerile din SUA performanța pieței în istoria modernă

- Cum să acționezi în condiții dificile de piață: sfaturi de la Saxo Bank

- Furtuna perfectă lovește piața: ce urmează

- Surpriză în clasamentul celor mai vândute mașini electrice online în România!

- Impactul TollRO asupra companiilor de logistică: o analiză Eurowag

- Eurowag lansează o rețea selectivă: „Eurowag Prime Network”, 70 de stații de alimentare cu carburanți situate pe coridoarele centrale de transport din Europa

- Portofoliul dumneavoastră de investiții poate face față noilor provocări geopolitice?

- Perspectiva Saxo pentru T2 „2024: Anul irosit”

- Taxa europeană, deja în Slovacia

- Femeile și investițiile: avem nevoie de o demistificare, pentru șanse mai mari pentru femei

- Saxo Bank anunță rezultatele pe 2023

Social - Oct 21, 2010 13:21 - 0 comentarii

Companiile caută angajaţi cu studii superioare şi vorbitori de limbi străine

Mai multe în secţiunea Social

- Studenţii la medicină: România, au revoir!

- Cora face angajări!

- Sindicaliștii pichetează Guvernul și Ministerul Economiei

- Posibilă grevă la metrou

- Profesorii pleacă de la ore şi cer demisia lui Funeriu

Tehnologie şi ştiinţă - May 31, 2022 10:56 - 0 comentarii

Vânzătorii de mașini second hand promit frecvent echipamente și dotări pe care mașinile nu le au. Iată cele mai întâlnite exemple

Mai multe în secţiunea Tehnologie şi ştiinţă

- „Mașinile Bitcoin”: 5 modele de mașini rulate cărora le-a crescut semnificativ prețul în ultimii ani

- Parteneriatele și colaborarea deschid calea către experiențe mai bune ale clienților

- Rockwell Automation oferă noi instrumente pentru analiza imediată a aparaturii și pentru colaborare la nivelul platformelor de producție

- Care sunt cele mai bune practici pentru securitatea industrială?

- Rockwell Automation oferă cele mai bune practici pentru managementul riscului

Sănătate - Mar 1, 2024 9:30 - 0 comentarii

5 greșeli pe care le fac pacienții atunci când își aleg un spital în străinătate

Mai multe în secţiunea Sănătate

- Expert de renume în oftalmologia pediatrică: de ce controlul vederii este esențial în primul an de viață și cum au crescut cazurile de strabism ce necesită operație, la copii, din cauza expunerii la ecrane

- Prof. Dr. Harzem Ozger: cum tratează în cadrul ACIBADEM tumorile osoase și de țesuturi moi

- O operație demnă de istoria medicinei salvează un băiețel cu o tumoră gigant la ACIBADEM

- Acibadem examinează și tratează tumorile cu o nouă radioterapie ghidată prin RMN

- Ce soluții există pentru cancerul de prostată descoperit în stadiu avansat