Economic - Scris de Newzilla, Tuesday, 20 March 2018 8:27 - 0 comentarii

Analiză săptămânală: mărfurile scad în contextul ședinței FOMC, al geopoliticii și riscurilor comerciale

de Ole Hansen / Saxo Bank

- Atenția se îndreaptă către geo-riscuri pe măsură ce indicele atinge un maxim pe ultimii 15 ani

- Poziția long aproape record a fondurilor limitează evoluția pozitivă a petrolului

- Puțin probabil ca aurul să rămână în actualul interval limitat

Indicele Bloomberg Commodity s-a tranzacționat în scădere pentru a treia săptămână consecutiv, mărfurile principale, precum țițeiul, aurul și cuprul, rămânând în intervale relativ limitate. Piața este nervoasă înaintea celei de-a șasea creșteri a dobânzii în SUA care este aproape sigur (în actualul ciclu) că va avea loc pe 21 martie și care, alături de mai multe riscuri geopolitice și nesiguranța politică de la Washington, au vlăguit cererea investitorilor.

Vestea că Trump l-a înlocuit pe secretarul de stat Rex Tillerson cu directorul CIA, Pompeo, ar putea genera probleme pentru acordul nuclear cu Iranul, încurajând în același timp poziția fermă a SUA cu privire la comerț. Percepția că SUA se îndreaptă într-o direcție protecționistă a crescut riscurile de războaie comerciale peste oțel, aluminiu și mașini de spălat. În cele din urmă, creșterea globală va avea de suferit de pe urma unor asemenea evenimente și cu ea și cererea pentru mărfuri dependente de creștere cum este energia sau metalele industriale.

Aurul s-a tranzacționat într-un interval relativ limitat, metalul fiind blocat între concentrarea pe creșterea dobânzii și nesiguranța geopolitică tot mai mare. Între timp, o măsură a riscurilor geopolitice a crescut la cel mai înalt nivel de la invadarea Irakului din 2003.

Toate metalele industriale, cu aluminiul în frunte, s-au tranzacționat în scădere pe măsură ce stocurile din depozite, monitorizate de Shanghai Futures Exchange au atins un record de creștere. Cererea de primăvară din China încă nu s-a redresat, iar un război comercial ar diminua și mai mult perspectiva.

Sectorul agricol s-a tranzacționat în scădere pentru a doua săptămână, lichidarea pozițiilor profitabile lovind mai devreme mărfurile agricole performante precum grâul, soia și bumbacul. În sectorul grânelor, lupta dintre stocurile mari și vremea nefavorabilă continuă să se dea. Seceta severă din ultimele două luni, atât în Argentina, cât și în câmpiile centrale ale Statelor Unite, a dus la declanșarea unor acțiuni puternice de cumpărare care acum scad în intensitate datorită prognozelor de ploaie.

Astfel că prețurile au rămas vulnerabile după ce fondurile speculative, într-o frenezie a cumpărării de șase săptămâni, până pe 6 martie, au trecut de la a deține o poziție short combinată record la porumb, grâu și soia de 473 000 loturi la o poziție long netă de 315 000 loturi.

Aurul era pe cale să ajungă la cel mai limitat interval de tranzacționare săptămânal în termeni procentuali din 2012 încoace și în dolari din 2007 încoace. Pe lângă faptul că dolarul a avut parte o o săptămână foarte liniștită, nervozitatea legată de creșterea dobânzii ca urmare a ședinței Comitetului Federal pentru Operațiuni pe Piața Liberă a fost compensată de nesiguranța politică sub forma tensiunilor din Rusia și a nesiguranței politice continue a SUA în condițiile în care Washingtonul merge mai departe pe calea protecționismului, ceea ce ar putea dăuna, în cele din urmă, creșterii globale, pe măsură ce fluxul de bunuri se reduce.

FOMC se va întruni pe 21 martie, iar probabilitatea unei noi creșteri a dobânzii este evaluată ca fiind de 100%. Cele cinci creșteri ale dobânzii de până acum în actualul ciclu au avut toate ca rezultat același comportament, aurul lichidându-se înainte de creștere doar pentru a se redresa puternic după ce anunțul a fost făcut. Toate aceste creșteri au fost caracterizate ca fiind „creșteri pașnice”, de unde și posibilul potențial negativ dacă, de această dată, noul președinte al Fed, Jerome Powell, ar putea să atingă o coardă mai agresivă (ceva ce datele economice recente nu garantează).

Dacă FOMC nu va livra o creștere agresivă, cel mai probabil aurul va găsi o ofertă, pe măsură ce atenția va reveni asupra investițiilor sigure și a cererii de diversificare

Este puțin probabil ca această situație, în care piețele aurului să treacă printr-unul dintre cele mai limitate intervale de tranzacționare din ultimii șase ani, în timp ce riscul geopolitic se situează la un maxim pe 15 ani, să continue. Indicele Caldara și Lacoviello GPR ia în considerare numărul articolelor din 11 ziare naționale și internaționale cu privire la riscul geopolitic din fiecare ziar pe fiecare lună ca proporție din numărul total de știri.

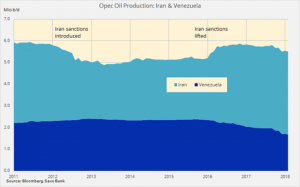

La fel ca aurul și cuprul, țițeiul se tot chinuie și el să iasă din intervalul stabilit. Piața s-a blocat, creșterea producției americane și primele trimestriale mai mici fiind compensate de o perspectivă de cerere puternică și de riscul unor întreruperi de stocuri, mai ales în Venezuela și Iran.

Rapoartele lunare pentru petrol din partea OPEC, IEA și EIA au consemnat toate faptul că stocurile non-Opec au depășit creșterea cererii anul acesta. Evidențiind riscul pentru cererea globală pe care l-ar reprezenta un război comercial, IEA a evidențiat și riscul unei deteriorări și mai mari a perspectivei pentru producția venezueleană care este deja la un minim pe mai multe decenii.

Riscul ca SUA să părăsească acordul nuclear cu Iranul în luna mai a acestui an a crescut în urma veștilor că Trump l-a demis pe secretarul de stat Rex Tillerson. Înlocuitorul său, directorul CIA, Pompeo, este cunoscut ca având o atitudine mai agresivă față de Iran, Venezuela și Coreea de Nord și, prin urmare, are vederi aliniate celor ale președintelui Trump.

Însă reacția pieței la această veste a fost destul de silențioasă pe baza speculației că o reducere a exporturilor iraniene ar putea duce la abandonarea de către grupul OPEC-plus a acordului de reducere a producției cu 1,8 milioane de barili/zi. Rusia s-ar bucura să iasă din acord dacă i se oferă ocazia, în timp ce Arabia Saudită se va folosi de ocazie, cel mai probabil, pentru a recâștiga cota de piață prin creșterea producției proprii pentru a preîntâmpina un posibil deficit.

Cel mai mare risc pe termen scurt pentru stocuri, însă, rămâne Venezuela unde producția a scăzut la un minim pe mai multe zeci de ani. Sancțiunile suplimentare ale SUA ar afecta și mai mult abilitatea țării de a produce, dat fiind că deja se chinuie cu o datorie covârșitoare, infrastructură în colaps, tulburări pe piața muncii și o inflație în creștere.

Țițeiul s-a stabilizat într-un interval limitat, ceea ce indică faptul că se apropie o ieșire din interval. Cu toate acestea, este posibil ca o poziție long aproape record a fondurilor de acoperire să limiteze evoluția pozitivă deocamdată cu excepția cazului în care apare o amenințare clară asupra inventarelor. Evoluția negativă, pe de altă parte, este, de asemenea, probabil limitată câtă vreme aceste riscuri de întrerupere persistă. O scădere sub pragul minim din februarie la 57,60$/b (WTI) și 61,75$/b (Brent) ar putea forța o lichidare lungă suplimentară.

Ole Hansen este directorul strategiei pentru mărfuri la Saxo Bank

- Cum au modelat alegerile din SUA performanța pieței în istoria modernă

- Cum să acționezi în condiții dificile de piață: sfaturi de la Saxo Bank

- Furtuna perfectă lovește piața: ce urmează

- Surpriză în clasamentul celor mai vândute mașini electrice online în România!

- Impactul TollRO asupra companiilor de logistică: o analiză Eurowag

- Eurowag lansează o rețea selectivă: „Eurowag Prime Network”, 70 de stații de alimentare cu carburanți situate pe coridoarele centrale de transport din Europa

- Portofoliul dumneavoastră de investiții poate face față noilor provocări geopolitice?

- Perspectiva Saxo pentru T2 „2024: Anul irosit”

- Taxa europeană, deja în Slovacia

- Femeile și investițiile: avem nevoie de o demistificare, pentru șanse mai mari pentru femei

- Saxo Bank anunță rezultatele pe 2023

Internaţional - Mar 31, 2022 10:08 - 0 comentarii

Analiză equities: acțiunile câștigă teren în fața inflației și a mărfurilor

Mai multe în secţiunea Internaţional

- Serviciile digitale vor economisi timp și bani pentru transportatori

- Statele Unite: a venit sfârșitul democraților?

- Juho Wallenius – noul șef al departamentului de marketing Eurowag

- Istituto Europeo di Design: România este o sursă incredibilă de tineri designeri talentați, inovație și creativitate!

- The little boy who introduced Syrian children to chess: 10-YEAR-OLD ALP MADE TURKEY PROUD BY WINNING AN AWARD!

Politic - Nov 21, 2017 11:18 - 0 comentarii

Cele trei opțiuni ale Angelei Merkel

Mai multe în secţiunea Politic

- Dosarul rromilor, închis la Paris

- Era să trăim bine, dar și-au dat seama!

- Preşedintele Ungariei: România răspunde criteriilor de aderare la Schengen

- Zis și făcut: opoziția depune moțiunea

- Diaconescu e candidatul UNPR la preşedinţie

Economic - Oct 10, 2024 10:27 - 0 comentarii

Cum au modelat alegerile din SUA performanța pieței în istoria modernă

Mai multe în secţiunea Economic

- Cum să acționezi în condiții dificile de piață: sfaturi de la Saxo Bank

- Furtuna perfectă lovește piața: ce urmează

- Perspectiva Saxo pentru T2 „2024: Anul irosit”

- Femeile și investițiile: avem nevoie de o demistificare, pentru șanse mai mari pentru femei

- Saxo Bank anunță rezultatele pe 2023